Comment optimiser son DSO ?

Qu’est-ce que le DSO : définition

Le DSO (Days of Sales Outstanding en anglais) est un indicateur financier couramment utilisé par les entreprises pour le recouvrement de créances. On parle plus fréquemment de DMP (Délai Moyen de Paiement) ou de NJC (Nombre de Jours de Crédits clients) en français.

Le DSO correspond au délai moyen entre l’émission d’une facture par votre entreprise et son paiement effectif par le client.

On peut calculer le DSO de deux manières :

Calcul DSO mensuel : (créances TTC / chiffre d’affaires mensuel TTC) x nombre de jours

Calcul DSO annuel : (créances TTC / chiffre d’affaires annuel TTC) x nombre de jours

Par exemple : (1.000.000 euros de créances / 1.200.000 euros de CA en janvier) x 30 jours = 25 jours –> sur le mois de janvier, vos factures sont donc en moyenne payées en 25 jours.

Formule pour calculer le DSO

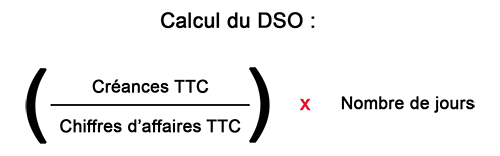

Consultez cet article de fonds sur le calcul du DSO sur le site de LeanPay et téléchargez un fichier Excel qui vous permettra de calculer celui de votre entreprise :

Fichier Excel pour calculer le DSO automatiquement

A quoi sert le DSO ?

Le DSO n’est qu’un indicateur : il faut le comparer à d’autres DSO pour en tirer des enseignements.

– DSO par géographie : vous pouvez faire des comparaisons entre plusieurs filiales implantées dans différents pays.

– DSO par secteur d’activité : vous pouvez comparer le DSO de vos clients par secteur d’activités. Par exemple, est-ce que vos clients issus de la restauration payent plus vite que ceux issus de l’industrie ?

– DSO dans le temps : vous pouvez comparer vos DSO d’un mois à l’autre, ou d’une année à l’autre. Avez-vous amélioré votre DSO entre 2021 et 2022 ?

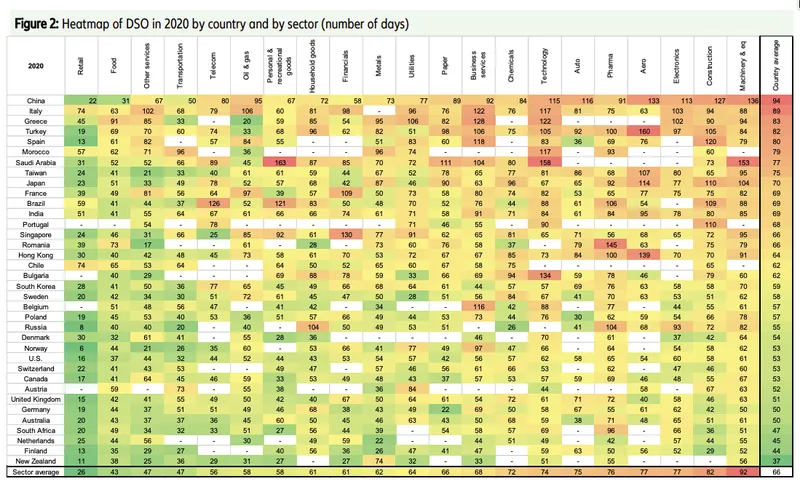

Pour obtenir un bon historique des DSO en France et dans le monde on peut se fier aux données publiées par Allianz Trade (anciennement Euler Hermes), l’un des leaders de l’assurance-crédit, dont le métier est précisément de protéger les PME contre le risque d’impayés.

D’après un rapport publié conjointement par Bloomberg, Euler Hermes et Allianz Research, on apprend par exemple qu’en France :

– Le DSO moyen dans le retail est de 39 jours

– Le DSO moyen dans les transports est de 56 jours

– Le DSO moyen dans les services est de 80 jours

– Le DSO moyen dans la construction est de 75 jours

– Le DSO moyen tous secteurs confondus est de 69 jours (alors que la moyenne mondiale est plutôt de 66 jours)

Comparer le DSO des entreprises françaises dans différents secteurs d’activité

Vous avez calculé le DSO de votre entreprise ? Vous pouvez maintenant faire des comparaisons pour en tirer des enseignements, qui vous permettront par exemple d’améliorer la santé financière de votre entreprise, de réduire votre BFR, de prendre des décisions stratégiques de développement à l’international, de prendre plus de risques commerciaux …

Un DSO trop élevé peut signifier que votre entreprise court un risque financier important, soit parce que vos clients connaissent eux-mêmes des difficultés, soit parce que votre équipe chargée du recouvrement n’est pas assez efficace.

Un DSO peu élevé indique que tout va bien et que les clients payent rapidement. Le DSO doit se rapprocher le plus proche possible du délai de paiement établi dans les CGV. Par exemple, si les CGV prévoient un délai de 30 jours, le DSO doit se rapprocher de 30 jours. Cela signifierait que tous les clients payent en temps et en heure.

Comment améliorer son DSO ?

Il y a deux leviers possibles pour améliorer le DSO d’une entreprise :

1) Limiter les risques en refusant de vendre à certains clients

2) Réduire le délai entre l’émission d’une facture et son paiement par le client, grâce notamment à un logiciel de recouvrement.

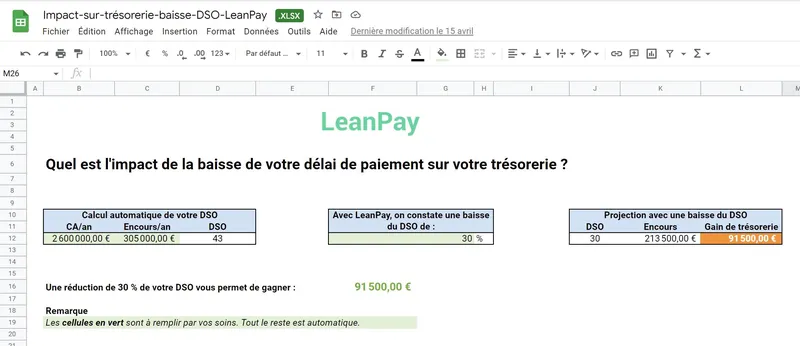

Optimiser le DSO : LeanPay offre aussi un fichier Excel pour calculer l’impact du DSO sur la trésorerie

Concernant le premier levier, c’est à vous de voir si vous souhaitez prendre moins (ou plus) de risques, quitte à perdre (ou gagner) des ventes

Le deuxième levier mérite en revanche d’être développé : oui, un logiciel de recouvrement permet d’améliorer le DSO d’une entreprise en réduisant le risque d’impayés :

– En établissant des scénarios de relance à l’avance

– En prévoyant différentes étapes dans le temps : 3 jours avant échéance, après 3 jours de retard …

– En personnalisant chaque scénario en fonction des profils de vos clients

– En programmant différents outils : relance par mail, relance par courrier …

– En utilisant des modèles déjà préremplis

– En gagnant du temps avec quelques astuces : ajout automatique d’une facture à un email, validation en masse …

– Avec une intégration avec La Poste pour faire des relances papier

– En centralisant tous les contacts, factures

– En faisant du scoring client

– En calculant de nombreux indicateurs clés de performance : DSO, balance âgée …

– En archivant et conservant tout l’historique de vos clients

– En améliorant le travail collaboratif : accès multi-utilisateurs, commentaires et tags …

– Avec un portail de paiement en ligne

…

Un logiciel de recouvrement comme LeanPay vous permettra d’optimiser le DSO de votre entreprise grâce à ses nombreuses fonctionnalités d’automatisation de la relance clients, qui n’ont qu’un seul objectif : recouvrir ses factures plus rapidement sans faire appel au recouvrement judiciaire.

Améliorer le DSO avec un logiciel de recouvrement